Скоринговая система — это методика оценки кредитоспособности заёмщика, основанная на математических и статистических моделях. Она позволяет кредиторам быстро и объективно определить, насколько надёжен заёмщик и какова вероятность того, что он выполнит свои финансовые обязательства. В современном финансовом мире, где скорость и точность принятия решений имеют решающее значение, скоринговая система стала неотъемлемым инструментом для банков, микрофинансовых организаций и других кредитных учреждений.

Основные принципы работы скоринговой системы

Скоринговая система базируется на сборе и анализе данных о заёмщике, которые затем используются для расчёта его скорингового балла (кредитного рейтинга). Этот балл представляет собой числовое значение, которое характеризует кредитоспособность заёмщика. Чем выше скоринговый балл, тем надёжнее заёмщик с точки зрения кредитора.

Основные этапы работы скоринговой системы:

Сбор данных:

- На первом этапе система собирает информацию о заёмщике. Это могут быть данные из кредитной истории, информация о доходах, трудовой занятости, образовании, а также личные данные, такие как возраст и семейное положение. В некоторых случаях учитываются даже такие факторы, как наличие собственности или активы.

Анализ данных:

- Собранные данные обрабатываются и анализируются с помощью специальных математических моделей. Эти модели основаны на статистике и опыте кредитных организаций, которые оценивают, как различные факторы влияют на вероятность возврата кредита.

Расчёт скорингового балла:

- На основе проведённого анализа система присваивает заёмщику определённый скоринговый балл. Этот балл позволяет кредитору быстро оценить риски, связанные с предоставлением кредита. Высокий балл означает низкий риск, низкий балл — высокий риск.

Принятие решения:

- На заключительном этапе скоринговый балл используется кредитором для принятия решения о выдаче кредита, установлении процентной ставки и других условиях. Например, новые микрозаймы в Казахстане могут быть предложены на более выгодных условиях заёмщикам с высоким скоринговым баллом.

Факторы, влияющие на скоринговый балл

Скоринговая система учитывает множество факторов, которые могут варьироваться в зависимости от конкретной модели, используемой кредитором. Однако существуют общие элементы, которые оказывают значительное влияние на скоринговый балл.

Основные факторы:

- Кредитная история:

- Один из ключевых факторов — это история предыдущих займов и кредитов. Система анализирует, насколько своевременно заёмщик выполнял свои финансовые обязательства, были ли у него просрочки по платежам или невыплаченные долги.

- Доход и занятость:

- Стабильность и уровень дохода играют важную роль. Высокий и стабильный доход свидетельствует о большей вероятности возврата кредита. Также учитывается трудовой стаж и положение на текущем месте работы.

- Долговая нагрузка:

- Система также оценивает текущую долговую нагрузку заёмщика, то есть соотношение между его доходами и обязательными платежами по уже имеющимся кредитам. Чем выше долговая нагрузка, тем ниже скоринговый балл.

- Возраст и семейное положение:

- Эти демографические данные также влияют на скоринговый балл. Молодые заёмщики и люди, не состоящие в браке, могут получить более низкий балл из-за повышенного риска.

- Наличие собственности:

- Владение недвижимостью или другими активами положительно влияет на скоринговый балл, так как это свидетельствует о финансовой стабильности заёмщика.

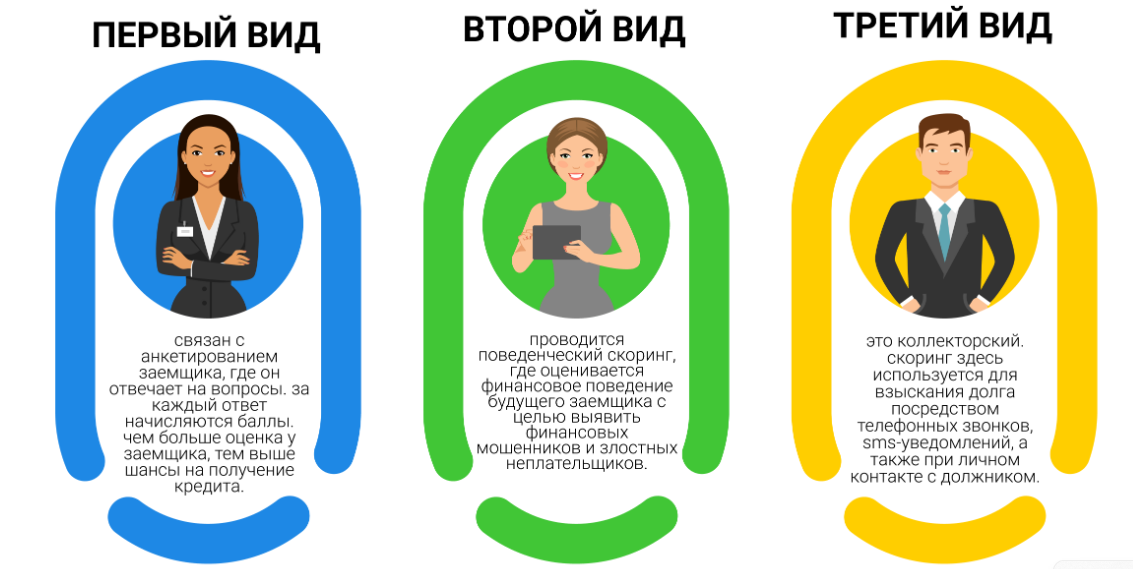

Виды скоринговых систем

Существует несколько видов скоринговых систем, каждая из которых ориентирована на определённые задачи и типы заёмщиков.

Классический скоринг:

- Это наиболее распространённая форма скоринга, которая используется для оценки кредитоспособности физических лиц. Она базируется на анализе кредитной истории, доходов и долговой нагрузки заёмщика.

Поведенческий скоринг:

- Этот вид скоринга анализирует поведение заёмщика при использовании кредитных продуктов. Например, система может учитывать, как часто заёмщик использует кредитную карту, платит ли он минимальные платежи или предпочитает закрывать долг полностью в течение льготного периода.

Социальный скоринг:

- Социальный скоринг основывается на анализе данных из социальных сетей и других источников, которые не относятся напрямую к финансовым. Например, система может учитывать круг общения заёмщика, его активности в социальных сетях и даже предпочтения в покупках.

Альтернативный скоринг:

- Этот вид скоринга применяется для оценки заёмщиков, у которых отсутствует традиционная кредитная история. В расчётах могут использоваться данные о платежах за коммунальные услуги, аренду жилья или мобильную связь.

Преимущества скоринговых систем

Скоринговые системы обладают рядом преимуществ, которые делают их незаменимыми инструментами для кредитных организаций.

- Быстрота и автоматизация:

- Скоринговая система позволяет автоматизировать процесс принятия решений, что значительно ускоряет работу кредиторов и делает процесс получения кредита более прозрачным для заёмщиков.

- Объективность:

- Использование математических моделей позволяет минимизировать влияние человеческого фактора и субъективных оценок. Это повышает точность и справедливость принятия решений.

- Снижение рисков:

- Точная оценка рисков позволяет кредиторам снизить вероятность невозврата кредитов, что положительно сказывается на финансовых результатах компании.

- Доступность кредитов:

- Благодаря скоринговым системам заёмщики с разным уровнем доходов и кредитной истории получают возможность получить доступ к кредитным продуктам. Например, новые микрозаймы в Казахстане могут быть доступны даже для тех, у кого нет значительной кредитной истории.

Недостатки и риски скоринговых систем

Несмотря на многочисленные преимущества, скоринговые системы не лишены недостатков и рисков.

- Ограниченность данных:

- Скоринговые системы зависят от качества и полноты данных. Если информация о заёмщике неполная или устаревшая, это может привести к ошибочной оценке его кредитоспособности.

- Сложности для начинающих заёмщиков:

- Люди, у которых отсутствует кредитная история, могут столкнуться с трудностями при получении первого кредита, так как скоринговая система не имеет данных для оценки их надёжности.

Итог по скоринговым системам

Скоринговая система является важным инструментом в мире современного кредитования, позволяющим кредиторам быстро и точно оценивать риски, связанные с предоставлением займов. Она обеспечивает объективность и прозрачность процесса принятия решений, делая кредитные продукты более доступными для различных категорий заёмщиков.

Тем не менее, скоринговые системы не идеальны и требуют постоянного совершенствования и адаптации к новым условиям. Важно помнить, что скоринговая оценка — это лишь один из факторов, который учитывается при принятии решения о выдаче кредита, и ответственный подход к своим финансовым обязательствам остаётся ключевым элементом для поддержания хорошей кредитной истории.

Для тех, кто ищет доступные финансовые решения, такие как микрозаймы в Казахстане, понимание работы скоринговой системы может помочь выбрать наиболее подходящий вариант и улучшить свои шансы на получение кредита на выгодных условиях.